|

:: 게시판

:: 이전 게시판

|

다시봐도 좋은 양질의 글들을 모아놓는 게시판입니다.

통합규정 1.3 이용안내 인용"Pgr은 '명문화된 삭제규정'이 반드시 필요하지 않은 분을 환영합니다.법 없이도 사는 사람, 남에게 상처를 주지 않으면서 같이 이야기 나눌 수 있는 분이면 좋겠습니다."

20/09/21 00:47

결국 엔비디아가 ARM을 인수한 건가요.... 이건 정말 반도체 업계의 지각변동을 일으킬 대사건이 될지도 모르겠네요

AMD가 보여줬듯이 CPU와 GPU를 같이 만들수 있으면 할수 있는게 정말 많아서, 엔비디아가 사실상 반도체 업체 원탑으로 등극할 계기가 될수 있을 거 같네요

20/09/21 00:55

이론적으로는 시너지가 날 수도 있는데, CPU+GPU integration이 기술적으로 굉장히 까다롭고 생각보다 효과적이지가 않습니다. 오히려 리소스 점유율만 높아지고 전력 소모율이 급상승하는 부작용이 생길 가능성이 높죠. 이도저도 아닌 인텔의 케이스가 될 가능성이 있기 때문에, 아예 처음부터 아키텍처를 다시 설계해야 합니다. 설계는 그렇다치고, 그렇다면 그것을 과연 누가 생산할 것인지 문제인데, 결국 sub 10 nm는 S와 T 밖에 없으므로, 이들과 전략적으로 제휴해야 합니다. 그런데 그러면 S와 T는 표정 관리하겠죠.

20/09/21 01:03

길게 보면 거의 모든 종합 반도체 회사가 제조를 포기하고 외주를 주는 방향으로 선회할 거라고 봅니다.

그렇게 보면 이재용이 노선을 잘 잡았다고 보고, 하이닉스는 안타깝습니다...

20/09/21 01:13

하이닉스는 아마도 근시일내로 다시 2010년대 초반의 고난의 행군이 재현될 것 같기는 한데, 아직 골든타임은 조금 남아 있습니다. 경영진이 생각이 있다면 조치를 취하겠죠.

20/09/21 01:35

기술적 수준도 S와 T에 못 미치는데다가, 지난 몇 년간 너무 중국 물량에 대한 의존도가 커졌죠. 현재 기조라면 하이닉스 매출의 15% 이상은 갑자기 없어지게 됩니다.

20/09/21 01:19

메모리도 팹리스가 나올거라고 생각하시는건가요?

뭐 삼성도 파운드리 한다고 해서 그게 메모리 구멍날때 메꿔줄만큼이냐 하면 어림도 없어요

20/09/21 01:37

메모리가 펩리스가 나온다는게 아니라, 가장 크게 성장할 시장이 파운드리일 거라는 거죠

그리고, 메모리는 싫든 좋든 어떻게든 후발주자(특히 중국)에게 조금씩 잠식 될수 밖에 없는 운명이라고 보구요

20/09/21 01:55

심지어 상황 봐서, 삼성에서는 파운드리를 따로 분사하는 시나리오도 생각하는 것 같습니다. 시장이 충분히 커질 것 같으면 미리 분사해서 아예 전문 파운드리로 키우는 것이 전략적으로는 더 괜찮은 옵션이죠.

20/09/21 00:51

저는 인텔 전문가가 아니라서 단언하기 어렵지만, 지금처럼 계속 sub 10 nm에서 삽질을 거듭하면, 현재 인텔이 과점하고 있는 시장은 언제든지 뺏길 가능성이 높습니다. 2-3년내로 패터닝 문제와 수율 문제 해결이 안 되면, 인텔칩 성능은 시장에서 경쟁력을 상실하게 됩니다.

20/09/21 09:17

요즘 인텔 주식 싸다고 사는 분들이 많던데 선생님이 올려주시는 반도체 얘기를 들은걸로 추정하면

이 업계는 한번 밀린 후 빨리 복귀 못하면 그대로 계속 밀릴 수 밖에 없는거 같습니다 인텔 주식이 이대로 길게 본다면 펀더먼탈이 훼손될 가능성이 높겠네요

20/09/21 09:21

아직까지는 인텔이 기술력으로 밀린다고 생각하는 사람들이 많진 않지만, 2-3년내로 sub 10 nm 수율 향상과 7 nm 이하 공정의 마스터 플랜을 확실하게 못 보여 주면, 의심의 싹이 틀 것이라 생각합니다.

20/09/21 00:51

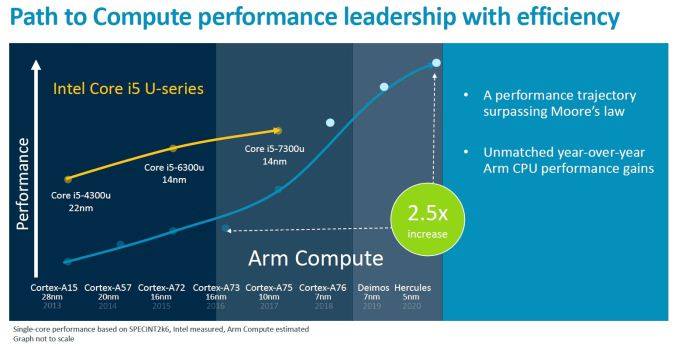

(수정됨) 결국 risc가 미래입니다.

애플의 arm 라이센싱은 다른 회사와는 다른걸로 압니다. 공동창설자로 지분이 남아있고 초기에 설계에도 많이 참여했으며 제가 알기로는 애플이 유일하게 arm 설계를 자유자재로 커스터마이징 할수 있는 라이센싱을 가지고 있습니다. 다른 회사보다 자유도가 높기때문에 성능격차도 벌어지는 상황이죠. 엔비디아가 arm을 인수한 이상 다른 회사들은 risc 5로의 움직임이 가속화되지 않을까 생각합니다. 소프트웨어처럼 하드웨어도 오픈소스로 제작되는 움직임도 일어나고 있죠.

20/09/21 00:53

네. 알고 계신 것이 정확합니다. 애플은 이미 PowerPC에서 x86/64로의 전환도 성공적으로해 봤으니, 아마 ARM으로의 완전 전환도 잘 할 것으로 보입니다. 더구나 ARM 코어 설계를 커스터마이징할 수 있으니, 더욱 더 적극적으로 하겠죠. 다만, 차세대 모바일 AP는 그래픽 성능이 더욱 중요해질텐데, AMD로는 대응이 안될 것이 뻔하니, 결국 이번 N사의 ARM 인수는 애플 입장에서도 승부수인 것으로 보입니다. 애플이 직접 개발할 가능성은 별로 없을 것 같기 때문이죠.

20/09/21 00:55

(수정됨) 이미 애플은 자사의 AP에 ARM기반으로 cpu와 gpu를 통합해서 Machine Learning과 AI 구현하고 있죠. 애플이 애플실리콘 욕심만 낸다면 시장 평정에 문제가 없겠지만, 그들은 자사제품에만 사용한다며 아직 움직임이 없습니다.

20/09/21 01:01

그렇습니다. 애초에 애플이 ARM의 지분을 가지고 있는데다가, 커스터마이징이 가능하니, 언제든 자사 기술로 AP를 만드는 것은 가능할 겁니다. 시장성 문제죠.

20/09/21 00:58

ARM을 엔비디아가 인수한 이상, ARM이 지금까지처럼 기초설계만 하는 수준이 아니라, 상업용 CPU를 직접 설계해서 생산할 수도 있다고 봅니다.

그렇게 보면 지금 애플이 시도하고 있는 것처럼 피씨용/서버용 씨퓨를 설계 제조해서 인텔과 직접대결에 나설 수도 있다고 봅니다. 아니, 그럴 마음이 없었다면 황가가 인수를 하지도 않았겠죠 아마도 할 겁니다.

20/09/21 01:03

네. 저도 그렇게 봅니다. 그럴 의도가 없으면 애초에 GPU만드는 회사가 CPU 제조도 아니고, 설계, 그것도 코어 설계를 하는 회사를 그 비싼 값에 인수할 이유가 없었겠죠. 그런데 그럴 자신감을 뒷받침할 제조 노하우가 충분한 것인지 궁금하긴 합니다.

20/09/21 00:58

NVIDA의 ARM 인수는 일단 본사의 영국이 반대 의견을 내고, 중국 또한 반대를 하고있어 반독점법을 넘지 못하고 인수합병은 성사되지 않을 것 같습니다.

20/09/21 01:00

중국의 의견은 아마 ARM China와 연동된 문제로 보이고요, 영국 본사의 의견은 조정 가능한 수준으로 알고 있습니다. 무엇보다 애플이 뒤에 있으니 적어도 영-미간 협상의 문제 정도로 보입니다. 중국 정부는 지금 대놓고 반대 의견을 표명할 처지가 아닌데, ARM China 건에 대한 엣지를 잡기 위해 일단 반대 의견을 내는 것 같습니다. 더 자세한 상황은 정보가 더 확보되면 공유하겠습니다.

20/09/21 01:14

일단 걸고 넘어지는 것이죠. 이론적으로는 GPU+CPU hybrid chip 시장이 생성된다면, 사실상 N사가 독점이나 마찬가지가 되니까요...

20/09/21 01:29

AMD 언급할 필요도 없이 인텔만 보셔도 알 수 있습니다. 지금 같은 PCIe bus 기반으로 억지로 욱여 넣는 것은 물과 기름을 억지로 섞어 놓은 것과 다를 바가 없어요. 그래서 전혀 새로운 아키텍처가 필요하다는 것이죠...

20/09/21 01:15

어차피 반도체 대세는 통합칩이고, ARM은 cpu 설계 만의 회사가 아니라서 반독점법 적용 충분합니다.

그리고 미국 NVIDIA가 미국 회사라 트럼프가 깽판 쳐놓은거 생각하면 중국이 보복 안할리가 없죠.

20/09/21 01:47

(수정됨) 영국 애들도 참 깝깝하네요 오히려 ARM이 틀을 깨고 폭발적으로 성장할 계기가 될수도 있을거 같은데 말이죠

이대로 어정쩡하게 기초 설계만 하고 있다가는 조만간 risc-v에 잡아먹힐 거 같은데?

20/09/21 01:52

그런데 사실 영국 본사의 입장도 이해는 되는 것이, SB가 인수한지 불과 4년 밖에 안 된 상황이었거든요. 애초 CPU쪽으로는 전혀 노하우가 없는 통신 서비스업체인 SB가 인수할 때도 말이 많았는데, 결국 그 4년이라는 기간 동안 딱히 SB든 ARM이든 서로에게 득이 된 것은 없었죠. SB 입장에서는 예쁜 부동산 투자 한 건 잘 한 정도죠. 만약 N사의 이번 인수가 또 다시 5년도 못 가서 뱉어내는 구조가 된다면, 이제는 ARM을 인수하겠다고 나서는 기업들이 거의 없어질 것입니다. 내부에 문제가 있거나, 생각보다 다루기 어려운 회사이거나 하다라는 이야기가 나오겠죠. 그런 상황을 ARM 본사에서도 원치 않을 것이니, 이왕 인수한다면 좀 더 업계의 노하우가 있고 큰 기업이 인수하기를 바랬을텐데, N사라니 좀 당황스러웠겠죠. 노하우가 전혀 없는 것은 아닌데, 엄밀히 말하면 업종이 좀 많이 다르고, 미국 회사이긴 하지만, 미-중 기술 전쟁 국면 때문에 좀 갑갑한 상황이고 하니까요.

20/09/21 12:30

여기서 말하는 보복은 중국내 사업에 대한 제한 조치 정도일텐데, 어차피 미국이 제재하는 마당에 누가 누굴 보복한다는 것이 좀 웃기긴 하죠. 문제는 제재 조치가 풀린 후에, 중국이 구원을 품고 있다가 뒤늦은 보복을 할 가능성은 있는데, 눈치가 있다면 그런 바보 같은 도발은 안 하겠죠.

20/09/21 13:45

중국정부가 반독점법으로 합병승인 안하면 인수합병 실패 가능성 높죠.

실제로 18년 7월 중국정부가 역외적용 조항에 근거하여 퀄컴과 네덜란드 기업 NXP 간 인수합병 승인을 거부하여 계약금 날리고 쫑났죠.

20/09/21 13:49

이론적으로는 중국 정부가 충분히 그럴 수 있으리라 보는데, N사가 미국 기업이라는 점과 지금 미-중간 험악한 기술전쟁 분위기를 감안하면 실제로 승인 안 하는 카드를 쓰지는 않을 것 같습니다. 썼다가는 불난집에 기름 붓는 격이 되어 버리니...

20/09/21 01:50

돌고 돌아 risc의 시대가 열릴 것 같긴 합니다. 바이너리 호환성이 아직 중요한 분야도 많고, 컴파일러 최적화도 거의 x86기반으로 되어 있어서 솔직히 오래 걸리긴 하겠지만, 장점이 꽤나 많기때문에. 학부 컴퓨터 구조만 들어도 CISC을 왜 아직도 쓰나 싶긴 하죠.

20/09/21 01:54

그런데 cisc 기반의 x86와 여전이 동급 비교를 하면 성능은 획실히 밀리는 모양새입니다. 구조 상 어쩔 수 없죠. risc 기반으로 가면 주변 리소스도 훨씬 더 많이 잡아 먹게 됩니다. 이 모든 단점을 저전력으로 퉁치겠다고 한다면 뭐 그럴 수는 있겠습니다만, x86의 오랜 최적화를 뛰어넘기는 아직 무리로 보입니다. cisc는 그야 말로 ALU에 최적화된 구조라서, 양자컴이 나오기 전에는 없어지지 않을 최적화라고 생각합니다.크크크

20/09/21 02:06

글쓴이의 하이닉스 고난의 행군 언급은 지난글에 언급하신 하이닉스의 반도체 파운드리 사업이 삼성과 다른 분야라고 하신것 때문인것 같네요 이부분은 나중에 국내편에서 자세히 언급하시리라 생각하고 기대하고 있겠습니다.

20/09/21 03:18

(수정됨) 황회장이 노리는건 결국 ai와 자율주행차가 아닌가하네요

X86 과 arm의 최대격전지가 될 산업분야에서 압도적 강자의 탄생이니까요

20/09/21 09:24

1차적으로는 당연히 GPU가 엣지를 갖는 영역, 즉, 딥러닝으로 전략이 먹혀들어갈 수 있는 영역은 다 건드려 볼 것 같고요, 딥러닝이 아닌 전통 ALU로 승부를 봐야 하는 부부은 CPU로 갈 것 같습니다. 궁극적으로는 SoC에서 통합하는 방향으로 가지 않을까 추측합니다. 물론 돈과 시간이 받쳐줘야 가능한 일이죠..

20/09/21 06:40

중간에 삼성이나 TSMC에 제조를 맡기는 게 부담이 될 수 있다는 것에서 예전 삼성과 애플의 관계가 생각나네요.

공교롭게도 삼성이 애플 AP를 제조했을 때 엑시노스의 성능이 좋았고 애플이 AP를 TSMC로 넘기고 나서 엑시노스 상태가 나빠진 걸 생각하면 고성능 칩의 제조를 삼성에게 맡기진 읺을 거 같아요.

20/09/21 09:26

이미 알려진 아키텍처는 잠재적 경쟁사로 유출되도 큰 영향은 없는데, 파일롯 칩이나 차세대 AP 등은 유출되면 상당히 곤란하죠. S와 T는 위탁 의뢰자로부터 커스터마이징을 요구받는데, 그 과정에서 reverse engineering이 충분히 가능한 회사들이니..

20/09/21 07:32

매번 양질의 글 남겨주셔서 감사합니다. 반도체 관련 주제는 관심이 가면서도 배경지식이 부족해 쉽게 이해하기 힘들었는데요. 선생님 덕분에 관련 지식과 업계 동향에 대해서 매번 배울 수 있어 기쁩니다.

그런데 혹시 삼성과 tsmc 간의 경쟁과 차후 전망에 관해서 글 쓰실 생각은 없으신가요?

20/09/21 08:24

amd는 어찌 될까요?

기껏 cpu에서 인텔과의 격차를 줄여나가고 있는데 외려 그 속도보다 arm에게 쫒기는 게 더 빨라보이고, gpu에서도 n당을 쫒는 것보다 n당이 달아나는 게 더 빨라보이니, 현재의 각 2인자에서 각 3인자로 뒤쳐지려나? 근데 시장 전체가 커져서 도 커지려나? 싶기도 합니다.

20/09/21 09:23

AMD도 난감한 처지죠. 믿고 있던 GF이 sub 10 nm를 못 하고 있으니, 결국 CPU 역시 S와 T의 파운드리에 의존해야 하는데...

GPU역시 라데온과 N당의 Geforce 격차가 점점 벌어지는 형국이니 고민이 많을 것입니다.

20/09/21 09:25

원리적으로는 그렇습니다. 워낙 큰 지각변동 요소가 담겨 있어서, 마켓 쉐어가 어떻게 바뀔지 다들 궁금해 합니다. 전망은 제각각인데, 일단 N사가 과연 ARM을 품을 정도로 체력이 있는 회사인가가 향후 몇 년간 가장 중요한 이슈일 것 같고요, 다음으로 GPU+CPU integration이 정말 기술적으로 충분히 feasibility가 있는지 여부가 장기적인 관건이 될 것이라 생각합니다.

20/09/21 09:12

(수정됨) 일단 N의 ARM인수는 본업이나 다음 단계로의 스텝업보다는 자율주행같은 부업때문이라고 보긴 합니다. 제 이해로는 페라리가 로터리 엔진 특허를 얻은 거랑 비슷한 걸로 보여가지고....

20/09/21 09:27

1차적으로는 그렇습니다. 그런데 사실 딥러닝을 위시로 한 AI 용도라면 딱히 ARM 같은 RISC-based CPU가 필요하지는 않거든요. 그 이상의 시장을 바라보는 것 같습니다.

20/09/21 09:15

애플을 시작으로 여러 기업들이 CPU GPU 자체 생산을 시작하는거 같네요

몇 년간 반도체 회사들의 경쟁이 정말 치열할꺼 같습니다 그리고 엔비디아가 ARM을 힘들게 먹었으니 소화를 어떻게 할 지 정말 궁금하네요 흐흐 항상 좋은 글 감사합니다

20/09/21 09:22

어느정도까지는 자체 생산이 될텐데, sub 10 nm는 완전히 다른 영역이라 과연 몇 개의 회사나 제 구실을 할지 의문입니다. S사와 T사를 제외하면 사실상 전무...

20/09/21 09:43

이런 글은 선추천 후댓글이죠-!

몇년 전에 학교 다닐 땐 반도체 산업은 오래 못갈거다라는 주변 인식이 돌았는데 지금 입장에서 바라보면 굉장히 근시안적인 추측이네요;;; 이렇게 반도체 회사의 피터지는 경쟁이 올줄이야...

20/09/21 10:15

사람들을 만족시키기 위한 콘텐츠의 용량이 기하급수적으로 늘어나는데 (i.e., 텍스트 -> 이미지 -> 저해상도 영상 -> 고해상도 영상 -> 스트리밍 -> 클라우드 + AR/VR -> AI?), 당연히 그것을 실시간으로 처리할 칩의 수요는 폭발적으로 증가할 수 밖에요. 더구나 이렇게 순식간에 모바일 기기 중심으로 개편될 것이라고는 예전 PC 시절에는 상상도 못 했곘죠.

20/09/21 10:06

안녕하세요 cheme님이 올려주신 시리즈 글들 정말 잘 읽고 있습니다!

저는 반도체 설계업체에서 일하고 있고 공정과 설계를 넘나드는 cheme님 글 정말 잘 읽고 있습니다. 그런데 요번 글에 제가 아는 것과 조금 다른 것들이 있어서 댓글 남깁니다. 현재 파운드리 (TSMC, 삼성전자 파운드리)의 가장 큰 고객은 CPU, AP, GPU 설계 업체들로 주로 애플, 퀄컴, AMD, NVIDIA, 미디어텍, 브로드컴 등으로 알고 있습니다. 그래서 엔비디아는 TSMC와 삼성전자 파운드리 사업부와 경쟁 관계가 아니라 가장 긴밀한 협력을 하는 곳으로 알고 있습니다. 또한 댓글에서 언급하신 하이닉스 같은 경우 메모리 업체인데, 메모리 업체의 넘버 1~3인 삼성전자 메모리사업부, 하이닉스, 마이크론의 경우 모두 IDM 업체로서 메모리 업계에서는 보통 자사가 설게와 공정까지 책임지고 생산하기 때문에 파운드리에 메모리 공정을 맡긴다는 개념 자체가 생소합니다. 전 번의 일본 글에서처럼 간혹 파운드리 업체에 메모리 공정을 맡기는 경우가 있지만 메모리 공정과 시스템 반도체 공정이 꽤나 다르기 때문에 파운드리 업체들에게도 메모리 공정을 새로 도입하고 연구개발하는 것은 수지타산이 맞지 않다고 느꼈는지 진입하고 있지 않는 걸로 알고 있습니다! 매번 저에게 흥미로운 글들을 읽게 해주셔서 감사합니다!

20/09/21 10:18

아. 경쟁관계라고 말씀 드린 것은 'AMD의 라데온 IP를 자사의 모바일 AP에 적용해 오던 삼성이나 과거 AMD에서 인수한 자사의 GPU를 개발하고 있는 퀄컴' 이 부분에 대한 맥락이었는데, 오해가 있었나 봅니다. 하이닉스는 메모리 사업 뿐만 아니라, 파운드리도 하고 있어서, 같이 언급했습니다.^^

20/09/21 10:36

예전에 모 경제학과 교수님이 하신 강연에서

생산전 과정(개발, 설계, 연구) 생산 과정 생산후 과정(판매, 서비스, 마케팅) 의 세가지 과정중에 지속적으로 생산과정이 창출하는 부가가치가 점점 줄어들고 그예로 자살자가 속출하는 팍스콘과 캠퍼스라 불리는 넓고 아늑한 사옥에서 근무하는 애플을 비교한게 기억에 남았는데.. 그런데 점점 반례가 보이네요 코로나 이후로도 그렇지만 어느정도 수준에 도달하면 공장가진쪽이 갑이네요.. 역시 제조업이 체고시다

20/09/21 16:01

자국에서 공장 뺐다가 코로나 때 난리난 유럽 나라들 보면 제조업의 효율이 낮아도 제조기반은 반드시 유지해야 한다고 봅니다

작년 까지만 해도 한국도 탈 제조업, 친 관광, 금융 가야한다고 난리였는데 1년만에 상황이 완전히 역전되었죠 어떻게 보면 한국은 제조업 다 빠지기 전에 코로나라는 재해를 맞아서 불행 중 다행이라고 볼 수 있을 꺼 같습니다

20/09/21 16:26

제조업에만 올인하는 것도 어리석은 전략이긴 합니다. 고부가가치 산업으로의 전이는 계속 추진하되, 핵심 제조업 기반은 back to the shore 해야죠. 미국이 그런 면에서 정신을 늦게나마 잘 차린 것이고요.

20/09/21 10:47

저는 여러개 회사들 컨소시엄 형태로 인수되는게 베스트라고 생각했는데

결국 엔비디아가 인수를 했네요... 근데 ARM이 작년 매출액이 2조 3천억인데 엔비디아가 47조에 인수를 해서... 어디선가 돈을 더 벌어야할텐데 라이센스 비용이 올라가는게 아닐지 살짝 무섭네요... + 황회장이 예전부터 cpu를 하고 싶어했다는 이야기가 있던데 요번에 염원을 이루었네요

20/09/21 11:09

컨소시엄을 구성해도, 결국 메이저 회사가 중심이 되는 구조일 것이 뻔해서, ARM 입장에서는 아마 인수 우선 순위로 두지 않았을 겁니다. N사가 진짜 인수할 줄은 몰랐을 것 같은데, 워낙 거액을 불러 버렸으니 반대할 명분이 사라졌죠. 엔비디아는 이미 그렇지 않아도 데이터센터 등의 수수료가 비싼 상황인데, ARM 라이선스까지 올려 버리면 시장성이 악화되어 탈 ARM 움직임까지도 나올 수 있으니, 초반 1-2년은 눈치를 볼 것이라 생각합니다. 황회장이 좀 무리수를 둔 것 아닌가 하는 시각이 아직까지는 지배적입니다. 시장이 어떻게 바뀔지는 아무도 모르겠지만서도요.

20/09/21 11:24

그래픽카드 팔 때 하는 짓 보면 욕이 저절로 나오지만 살 수 밖에 없도록 하는 황회장이라

돈이 안될일을 할만한 인물은 아닌 것 같기는 해서 어떻게 될지 궁금합니다..

20/09/21 12:32

사실 업계의 불만은 꽤 큰 상황이라, N사가 조금만 더 무리하면 공공의 적이 되는 것은 시간문제입니다. 후발주자 중에 똘똘한 녀석들이 치고 나오면 마켓 쉐어는 금방 불안해지죠.

20/09/21 10:54

잘 읽었습니다. 엔비디아가 TSMC, 삼성과 경쟁 관계라던지 몇몇 부분에서 이해되지 않는 부분이 있었는데, 리플까지 쭉 읽으니 어떤 의미로 말씀하신 건지 알겠네요.

저는 엔사 소액주주인데 황사장이 CPU와 GPU의 인터그레이션, 서버용 칩 시장을 생각했다면 ARM이 아닌 다른 회사를 사는 게 낫지 않았을까 하는 생각입니다. 저는 개인적으로 이해하기 어려운 딜인데... 아무튼 앞으로 황사장의 큰 그림이 무엇이었는지, 그게 실현되는지가 관전 포인트 아닐까 싶습니다.

20/09/21 11:07

저도 젠슨황의 생각이 어디까지 가고 있는지는 잘 모르겠습니다. 제가 보드진이었다면 이 인수에 대해 반대표를 던졌을 것 같습니다. 일단 중국과 영국의 반대를 어떻게 극복하는지가 1차 관건이고, 이후 SB 처럼 몇 년 품지 못 하고 다시 시장에 내놓는 일이 없어야 하는 것이 2차 관건이 되겠습니다.

20/09/21 11:57

저도 도대체 어디까지 생각하고 있는 건지 모르겠습니다. 그래서 저는 현재 상황에선 실질보다 투자자들에게 보일 와꾸가 더 고려된 게 아닐까 하는 의심까지 들긴 합니다. 잘 아시겠지만 엔비디아가 19년 초부터 주가가 그야 말로 미친 수준으로 올라가는 모습을 보여줬고, 투자자들의 기대도 그에 비례해 커지고 있는데요. 엔비디아 입장에서 아직 업사이드 포텐셜이 많이 남았고, 더 확장할 수 있다는 걸 보여줘야 한다는 심리적 압박이 큰 게 아닐까 하는 생각입니다.

아무튼 본문을 통해 고민해볼 포인트를 많이 얻어갑니다. 감사합니다.

20/09/21 12:42

그럴 수도 있겠습니다. 사실 N사의 매출 구조는 GPU 와 AI 데이터센터가 대략 10:1 의 구조고, 전체 매줄은 $ 10B 정도가 현재로서는 한계죠. 이 시장이 CPU 로 확장되어 커질 것인지에 대해 젠슨 황은 보드진의 반대를 무릅쓰고 인수를 강행함으로써 의지를 보였으니, 어떻게든 시장은 개척할 것이라 봅니다.

20/09/21 13:23

그래서 요즘 미국에서는 RISC 구조를 미는 패터슨 교수님과 RISC-V를 상용화하려는 Si-Five 라는 회사가 뜨고 있더라고요. 인텔, 삼성 등 유수의 반도체 기업들로 부터 투자를 받고 새로운 칩 개발에 ARM이 아닌 Si-Five사의 RISC-V를 도입하려는 움직임이 있습니다. 더 빠른 개발을 용이하게 하고 라이센스비를 줄일 수 있는 방향으로 전략을 잡아서 저희 회사도 Digital Part에서 ARM이랑 RISC-V를 비교하고 고민 하는 중을 알고 있습니다.

20/09/21 13:26

네. 그렇습니다. RISC-v 진영의 반격도 만만찮죠. 삼성 입장에서는 위험 분산도 되고 비용 절감도 되니까 나쁘지는 않을 것 같습니다.

20/09/21 11:55

애플의 arm 라이센스는 isa 영구 라이센스입니다. 암의 향후 아커텍쳐변화는 애플에 영향을 미치지 않습니다. 애플 고유 아커텍쳐입니다. 그리고 애플은 gpu도 직접 설계합니다. Nvidia가 gpu 말리 코어를 바꿀지 모르겠지만 애플이 이를 사용할 가능성은 희박합니다 퀄컴도 애플과 입지가 비슷합니다.

20/09/21 12:31

네. 잘 알려진 사실입니다. 애초에 아콘 컴퓨터 시절부터 애플과 VLSI가 투자한 결과의 유산이기도 하죠. 애플 고유의 아키텍처와는 별개로, 애플이 현 x86에서 아예 ARM 위주로 맥을 다 옮기겠다고 한 것은 시의성이 매우 크다고 봅니다. 젠슨 황의 인수 결정에도 아마 큰 영향을 미쳤을 것이고요.

20/09/21 12:18

테그라가 한 때 모바일에서 꽤 쓰이던 AP였다가 퀄컴 스냅드래곤한테 밀려서 거의 모바일시장에서 퇴출됐는데

테그라 업글버전이 다시 한번 모바일 시장에서 뜰지 주목됩니다. 테그라가 망한 이유는 여러가지가 있지만 결국은 전성비가 떨어지는 문제로 귀결되는데... 아예 CPU 설계부터 엔비디아가 개입하면 전성비도 잡으면서, 지금 말리니 아드레노니 하는 GPU보다 아득히 더 나은 GPU를 탑재한 AP도 나올 수 있을지 모르겠네요. 원래도 테그라가 그래픽은 말리/아드레노한테 안 밀렸었으니까요.

20/09/21 13:05

(수정됨) https://www.thestreet.com/investing/4-key-things-nvidia-just-shared-about-its-plans-for-arm

황회장 질의응답 보니까 GPU 집적에 대한 야욕은 커보이네요. ARM CPU의 인스트럭션 셋 안에 GPU 전성비 높일 수 있는 인스트럭션 추가하는 건 있을 수 있을 거 같아요. 아니면 질의응답때는 두루뭉술하게 넘어갔지만 진짜 Mali GPU 갑자기 닫아버릴 수도 있는거고.. 크..

20/09/21 12:18

PGR에서 즐겁게 읽고 있었는데...제 페북 타임라인에도 누가 cheme님 글을 공유해서 한번 더 읽었네요(당연히 follow 시작..)

덕분에 건너 아는 (정확히는 친한 후배 오빠이자..주변 많은 사람들이 super smart guy로 인정하는) 이지효 대표님과의 리플 토론?도 흥미롭게 볼 수 있었습니다. (두 분의 NVIDIA에 대한 다른 시각차도 흥미로웠습니다) 공부가 되고 생각해 볼만한 좋은 글 항상 감사합니다!

20/09/21 12:32

그나저나 이지효 대표님이 그렇게 유명하신 분인줄은 몰랐습니다. 수퍼 스마트하신 분이라, 그분과의 토론 덕에 저도 많이 배우고 있습니다.^^

20/09/21 14:52

친한 후배인 그 분 동생도 좀 천재과인데 오빠도 대단하다는 이야길..(직접 뵌 적은 없지만 중간에 shared connection이 있어서) 종종 들어왔습니다. ^^; 앞으로 연재 더욱 기대합니다 ^^

20/09/21 12:22

(수정됨) 4년동안 25% 오른것이 엄청 성공적인 투자인가? 라는 의문은 드네요. 요새 소프트뱅크 현금이 없어서 고생하다가 정말 팔고 싶지 않은 ARM을 본전 치기 하고 판다... 하는 기분이에요. 전액 현금이 아니고 주식으로 바꾼것은 엔비디아가 시너지를 일으켜서 더 이득을 볼 수 있는 부분일 수도 있겠네요. :)

20/09/21 12:28

적어도 손해는 안 보고 파는 셈이니까요. 찜찜한 부분은 21.6B를 N사 주식으로 받은 것인데, 이것이 묘수였는지는 N사의 미래를 본 후에야 판단할 수 있겠죠...

20/09/21 12:56

폭탄돌리기까지는 아니었겠지만, 손정의 입장에서는 계속 추진하던 사업이 망조가 보이는 시점이었기 때문에, 굉장히 큰 안도의 한숨을 쉬었을 거에요.흐흐

20/09/21 12:40

근데 설계사들이 제조 공정까지 돈을 박기에는 10nm이아래로 가기 시작하면 돈을 너무 많이 박는 다는 느낌이어서...

실제로 대규모 투자까지 할지는 의문이긴합니다... 기술적용자체도 사실 쉬운건 아니거든요.. 당장에 인텔만봐도 10nm적용 몇년걸리는지...

20/09/21 13:20

(수정됨) 현지 법인이라는게 참 재밌습니다. 겉으로 보면 하나의 수족 같아보이지만 실제로는 별개의 법인을 지분으로 컨트롤 하는 것에 불과하죠.

그러다 일이 생기면 법인 스스로가 독립해 나가기도 하고요. 기업 뿐만 아니라 역사도 그렇지만요. ARM이 모바일에서 옛 인텔 수준의 엄청난 독점력을 가지고 있다고 생각했는데 아닌가보네요? 그 이유는 사실상 모바일을 구글과 애플 둘이 쥐고 있고, 그 둘은 마음만 먹으면 어떻게든 갈아탈 능력이 있기 때문인가요? 그럼 RISC-V는 어떻게 생각하시나요? 처음에 이 프로젝트를 보고 이게 이상은 높지만 현실성이 있긴 한가? 싶었어요. 당장 수많은 앱들이 같은 ARM 기반 미디어텍 칩으로만 돌려도 호환성 오류가 나는 판에 아예 아키텍처를 갈아버리는건 불가능하다고 생각했거든요. 글 항상 재밌게 잘 읽고 있습니다.

20/09/21 13:25

현지 법인의 문제는 중국이 하필 지금 이 시점에 화웨이 제재라는 굴욕을 겪고 있다는 부분이겠죠.크크

RISC-v와의 관계가 RISC 생태계에 어떻게 영향을 미칠지는 여전히 오리무중입니다. 다만, ARM을 거치지 않고는 RISC의 고유 기술을 우회할 수 없으니, 여전히 ARM의 RISC 지배력은 막강할 것이라 봅니다. Thumb 16비트 명령어 세트 같은 경우는 애플도 우회할 수 없죠. ARM의 모바일 AP 라이선스 시장 지배력은 여전히 막강합니다. 다만 애플이 점차 ARM 의존성을 탈피하게 되면 다소 변동은 있을 것으로 생각합니다.

20/09/21 13:46

최근에 4차 산업혁명 관련 공부를 하면서 아 이건 엔비디아구나 하고 생각해서 포트폴리오 리밸런싱까지 하면서 엔비디아 보유랑을 확 늘렸는데 ARM 인수로 큰 변수가 된거같네요. 어차피 4차산업혁명 변동기간을 감안해서 최소 10년 장기투자로 가고 있긴하지만 거취가 궁금해집니다. 안그래도 궁금한게 많았는데 아직 완전히 익숙지않아서 여러번 정독해서 읽어봐야겠네요 감사합니다.

20/09/21 14:11

언제나 좋은 글 감사합니다!!

cheme님의 글과 더불어 읽어볼만한 책을 찾고 있는데..교보문고에서 검색해보니 <반도체 제국의 미래>, <반도체 전쟁>, <일본 전자 반도체 대붕괴의 교훈> 등이 나오더라구요. 혹시 반도체 관련해서 읽을만한 참고도서가 있을까요..?

20/09/21 14:12

세권다 읽어 보셔도 좋지만, 아마 대부분 이제는 아시는 내용들일겁니다. 이제부터는 주로 테크 잡지들이나 경제 잡지, 신문을 보시면 더 좋을 것 같습니다. 아예 반도체 기술 개론을 더 보셔도 되고요.^^

20/09/21 14:16

답변 감사합니다!

말씀하신 잡지 및 뉴스 위주로 찾아봐야겠군요..cheme님 덕분에 반도체 업계가 어떻게 돌아가는지 배웠으니 대학전공개론 서적 비슷한 거 사서 한번 읽어보면서 반도체에 대해 배워야겠습니다 감사합니다!

20/09/21 16:40

MIT Tech review, gigglehead, 니혼케이자이, Economist, AEON, Atlantic, 삼성경제연구소 보고서, KDI 보고서, 한국반도체산업연합회 보고서 등을 읽으시면 좋습니다.

20/09/21 18:30

애플과 엔비디아는 친하지 않은 걸로 알고 있었는데 앞으로 어찌될지가 궁금하네요.

애플이 엔비디아의 GPU를 다시 지원하게 될 수도 있을까요?

20/09/21 22:07

아마 당분간 그럴 일은 없을 것 같습니다. 다만 맥은 ARM 기반으로 완전히 전환한다는 애플의 6월 선언이 변수가 될 수는 있겠네요. AMD와 NVIDIA를 GPU만 놓고 비교해 보면, 당연히 N사 승입니다. 문제는 N사의 GPU가 너무 비싸다는 것이죠. 거기에 애플의 심기를 건드리는 실수를 몇 가지 했는데, 그 중 하나가 2015년부터 N사가 A사에게 자사의 GPU를 사용할 경우 라이선스 비용을 내라는 갑질이었죠. 감히 천하의 애플에게 갑질하는 것으로 비쳐졌을 것이니, 애플의 심사가 뒤틀릴 수 밖에요. 더구나, N사는 타사의 요구에 맞춰 커스터마이징 서비스를 잘 해주거나, 혹은 타사가 커스터마이징할 수 있는 여지를 미리 감안하여 설계를 하는 등의 생태계 배려를 잘 안 합니다. 애플 입장에서는 그나마 말 잘 듣고 원가가 훨씬 저렴한 AMD를 지금와서 굳이 손절할 필요가 없죠. 특히 애플은 N사의 CUDA 말고도 자사의 그래픽 가속 알고리듬 (Metal)이 따로 있는데, 당연히 N사는 자사의 CUDA가 있는 마당에 오로지 A를 위해 Metal에 최적화된 GPU를 생산할 필요를 못 느꼈겠죠. 한 10년 전의 N사라면 모를까, 이미 N사는 GPU 시장의 80% 이상을 독점하고 있어서, 더 이상 A의 눈치를 보지 않아도 되고, A사도 아쉬울 것 없으니, 적어도 GPU 시장에서의 전략적 제휴는 아마 앞으로도 없을 것입니다. 하지만 앞서 말씀드렸듯, 애플은 적어도 맥에서 ARM으로 가고 있고, 차세대 AP에서도 당분간 ARM 위주로 갈 것인데, N사가 과연 이 흐름에 어떤 ARM CPU 설계 기술을 선 보일 것인지에 따라, 애플과의 전략적 제휴가 엉뚱한 부분에서 다시 시작될 가능성도 있습니다.

20/09/22 01:44

고견이랄 것은 없고요, 당분간은 PC 제조사들 입장에서는 큰 영향은 없을 거에요. 인텔이 지배하던 아성은 1-2년 이상은 유지될 것이고, x86 쓰던 업체들이 갑자기 ARM 위주로 바뀌지는 않겠죠. 애플이 맥을 ARM으로 완전 전환하겠다고 헀는데, 일단 그 전략이 잘 먹히는지 보고, 확시리 CISC에 비해 RISC가 이제는 할만하다, 전력도 덜 먹고 시스템 리소스도 예전만큼 많이 안 먹는다라는 것이 드러나면, 윈도우 기반 업체들도 조금씩 생각을 달리할 수도 있습니다. ARM이 설계 전문은 아니지만, 어차피 N사의 품으로 들어간 이상, MS도 ARM 커스터마이징이 되게끔 OS를 대응할 가능성도 충분히 있습니다.

|

||||||||||||